作为铁公鸡中的战斗鸡,曾连续19年不曾分红的浪莎股份,在今日终于宣布首次进行现金分红,但每股分红只有6分钱。

浪莎股份23日发布年报称,董事会提出2017年度利润分配预案,即向全体股东每10股派现0.6元(含税),不进行资本公积金转增股本,也即向全体股东派发583.31万元。

不过,参照今日收盘价19.72元,浪莎股份这一分红方案的对应股息率只有0.3%,给予投资者的回报力度较为有限。

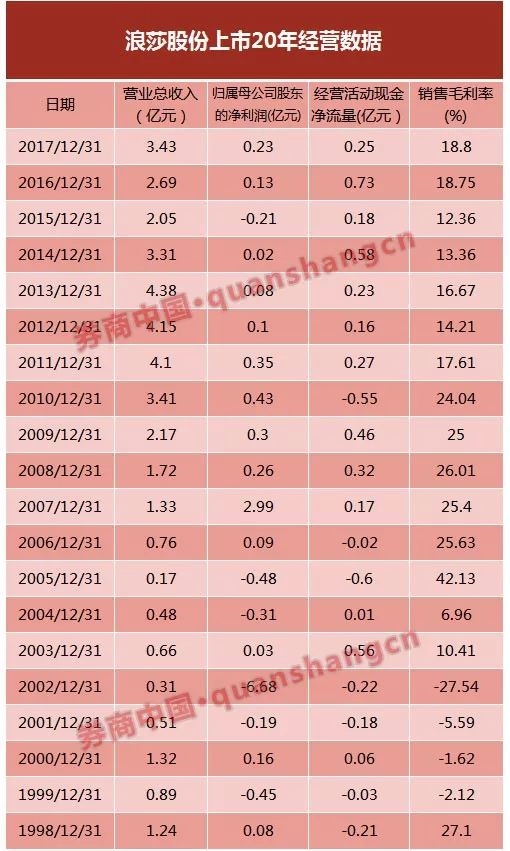

据券商中国记者统计,浪莎股份上市以来,共经历了20个财务年度,其中有6年出现亏损,上市以来累计亏损3.07亿元,累计获取经营现金流净额2.17亿元。

值得留意的是,在2016和2017两个财务年度中,浪莎股份的盈利较大程度依赖了银行理财,银行理财收益分别达到219.09万元和643.31万元,分别占当年净利润的16.28%和28.03%。

较少投资者关注到的一个现象是,A股上市公司浪莎股份作为浪莎控股集团的一个成员,其主营业务其实是卖短裤、而非卖袜子,浪莎袜业一直留在了集团内部、并未注入上市公司。

另一个有意思的事情是,浪莎控股近些年来开始多元化经营,涉足了支付领域、微商领域。

19年铁公鸡终拔毛,10股拔6毛

在加强监管“高送转”、引导公司现金分红的监管新态势下,浪莎股份一度站上舆论的风口浪尖,其19年连续不分红的纪录也成为一个重要的股价压制因素。

2017年12月1日,在证监会的新闻发布会上,证监会明确表态,将加强对“高送转”上市公司的现场检查,尤其对其中长期没有现金分红的“铁公鸡”严格监管,“发现违法违规行为的,一律依法严肃处理,绝不姑息”。

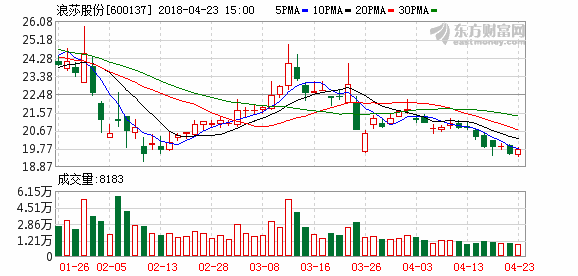

受该消息影响,浪莎股份从2017年4日开始连跌7天、累计跌幅达到39.35%,中间包括连续3个跌停板,股价至今未曾恢复,浪莎股份成为这轮新监管态势下的一个典型反面案例。

在股价与监管形势的双重压力下,浪莎股份董秘在2018年1月18日答复投资者疑问时表示,“从2017年经营成果来看,通过子公司再向母公司分红弥补完亏损后,今年应该可以达到现金分红条件”,再次吸引了投资者眼光,被认为铁公鸡开始开始“拔毛”。

但今日出炉的年报则显示,浪莎股份给出的现金回报仍较为有限,每一股的分红只有0.06元,参照今日收盘价19.72元,当前股息回报率只有0.3%,算不上是很丰厚的股息回报。

就派现规模来看,本次现金派现的规模达到583.31万元,占股东净利润的25.41%。

无奈要做铁公鸡?分红已近上限

尽管铁公鸡成为舆论批评对象,但回顾浪莎股份的发展历程,不难发现,浪莎股份既有主观上对现金分红的重视因素,也有历史遗留问题的客观限制,并且2017年的分红规模已接近可分配利润上限。

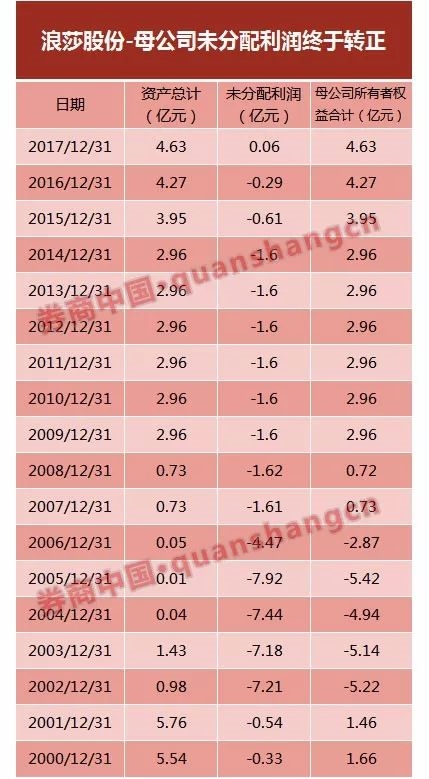

作为一只借壳上市股,浪莎股份的前身长江控股一度资不抵债、留给浪莎股份较大遗留亏损,因此浪莎股份每年的盈利都必须优先用于弥补遗留亏损,直到2017年才算弥补完亏损,这是浪莎股份成为铁公鸡一个重要原因。

回顾历史数据,浪莎股份的前身长江控股从1998年上市后,前8年中有5年出现亏损,到了2006年年底时,公司股东权益已成负数、达到-2.63亿元,合并口径下的未分配利润达到-4.9亿元、母公司口径下未分配利润为-4.47亿元。

2006年5月,浪莎控股通过与宜宾市国资公司签署协议,以7000万元受让长江控股3467.13万股国家股,当年长江控股扭亏为盈,化解暂停上市风险。

根据《公司法》和浪莎股份公司章程,公司净利润分配顺序首先是弥补公司上年亏损,其次是提取法定盈余公积,然后是提取任意盈余公积,最后才是支付普通股利。但是,浪莎股份上市后,其母公司未分配利润仍一直为负,一直到了2017年才首次转正,这也导致了浪莎股份前19年都无利润可供分配。

那么,浪莎股份是否能够给出更多的分红?

表面上,根据公司财报,浪莎股份2017年实现盈利2295.36万元,是当前现金分红近4倍,与此同时,浪莎股份账面上拥有的货币资金也有2.93亿元,是当前现金分红规模的50倍左右。

但是,根据年报信息信息,浪莎股份合并报表口径下的未分配利润达到2658.09万元,但母公司经全资子公司向其分红弥补遗留亏损后,未分配利润只剩下667.52万元,提取法定盈余公积 10%后,可供股东分配利润只剩下600.77万元。

因此,相较于目前发布的583.31万元分红规模,浪莎股份已经将97%的可分配利润用于派现。

20年累计亏损3.07亿元,盈利依赖银行理财

据券商中国记者统计,在上市以来的20份财报记录中,浪莎股份曾有6年经历了亏损,其中5年发生在2007年重组之前,累计亏损3.07亿元,上市以来没能为全体股东创造正的经营收益。

其中,最大亏损发生在2002年,该年一年亏损6.68亿元,直接将股东权益打成负数、达到-5.21亿元,也是在这一年给后续借壳的浪莎股份留下了较沉重的财务欠账。

在经历重组之后,浪莎股份的亏损年份比例有所下降,只在2015年曾亏损0.21亿元,其余年份均实现盈利。

那么浪莎股份是如何实现盈利的?就2016年和2017年数据来看,积极参与银行理财是一个重要的盈利手段。

数据显示,浪莎股份在2016年实现投资收益219.09万元,占该年份净利润的16.28%,全部来自银行理财产品投资收益;2017年期间,浪莎股份也实现投资收益643.31万元,占全年净利润的28.03%,也是来自银行理财产品投资收益。

根据财务附注,上述投资收益来自购买交通银行、平安银行、中信银行、浦发银行、兴业银行的理财产品到期、收回理财资金本金并取得理财投资收益。

截至2017年期末,浪莎股份仍持有银行理财产品8000万元,产品类型是对公结构性存款(挂钩利率)产品,为短期的保本浮动收益型产品。

在现金流方面,浪莎股份上市20年以来,经营现金流整体净流入2.17亿元,投资现金流为净流出3.13亿元,同时筹资现金流也净流入3.33亿元。

浪莎股份:不卖丝袜卖短裤

“浪莎”作为一个知名的袜子品牌,一直家喻户晓,但很多股民朋友不知道的是,A股中的浪莎股份经营的并非袜子生意,而是主要销售短裤和内衣。

2017年年报数据显示,浪莎股份第一营收来源是短裤,共计实现营收1.87亿元、占全部营收的55.24%,第二营收来源是内衣,共计实现营收9598.43万元、占比28.36%。

主要原因在于,在2006年进行借壳的时候,浪莎集团只是将浪莎内衣注入了上市公司,而将其最核心的浪莎袜业留在集团,浪莎股份和浪莎袜业都只是集团的下属公司。

有意思的是,如果我们继续观察浪莎控股集团,会发现这家公司除了经营服装生意外,也开始进行多元化经营,尤其是进军金融领域,推出了“浪莎支付”,且涉足微商领域。

根据官网信息,浪莎支付是由浪莎控股旗下浙江众米金融服务外包公司、上海金也信息科技公司及第三方营运团队组成,是一家“以支付为核心业务、银行卡收单维护、金融增值服务、行业应用技术系统研发等业务于一身的综合金融服务集团”。

此外,浪莎集团官网上还给出了一个微商品牌链接“浪莎国际”,且公布了“微商代理政策”。